보물을 찾는 아이들 또는 법인관리 & 세금폭탄 사례, 가산세 세무실무 & 절세전략 세트

시니

2025-04-13 21:35

419

0

-

- 관련링크 : https://www.kdgmall.kr382회 연결

본문

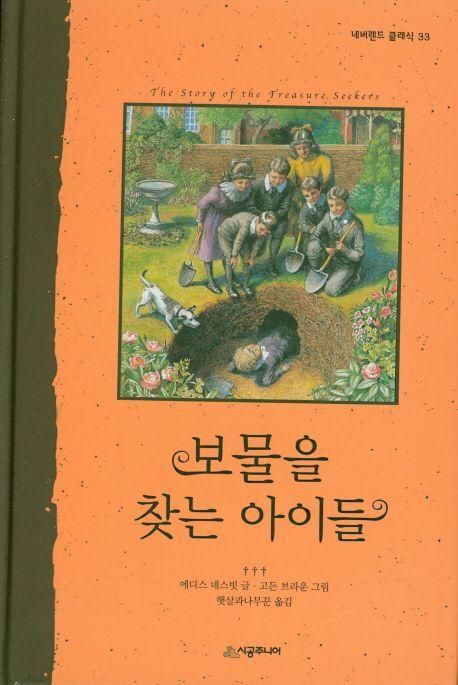

보물을 찾는 아이들

도서명 : 보물을 찾는 아이들

저자/출판사 : 에디스 네스빗, 시공주니어

쪽수 : 268쪽

출판일 : 2019-01-30

ISBN : 9788952788023

정가 : 12000

1장 보물찾기 회의

2장 보물 캐기

3장 탐정 놀이

4장 사냥 잘해

5장 시인과 편집장

6장 노엘의 공주님

7장 산적 놀이

8장 편집장 되기

9장 자자

10장 토트넘 경

11장 카스티야산 아모로소

12장 고결한 오스왈드

13장 강도와 도둑

14장 점 지팡이

15장 "아, 불쌍한 인디언 아저씨!"

16장 보물찾기의 끝

옮긴이의 말

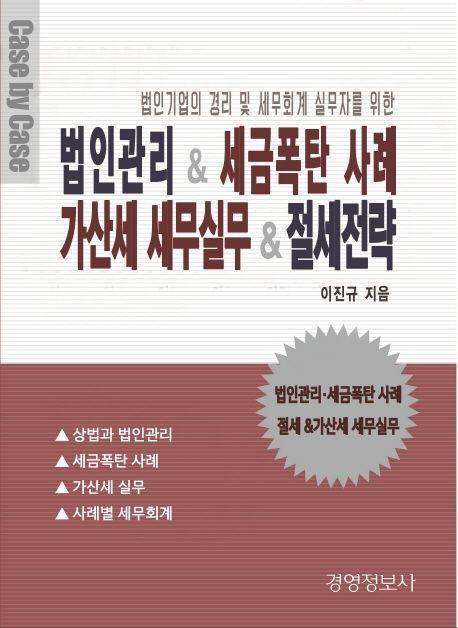

법인관리 & 세금폭탄 사례, 가산세 세무실무 & 절세전략 세트

도서명 : 법인관리 & 세금폭탄 사례, 가산세 세무실무 & 절세전략 세트

저자/출판사 : 이진규, 경영정보사

쪽수 : 786쪽

출판일 : 2019-03-05

ISBN : 9791186744291

정가 : 38000

▣ 제1권 ▣ 법인관리 & 법인 세무 컨설팅

제1부 법인관리

제1장 법인 등기부등본 변경 의무 불이행에 대한 과태료 부과

[1] 법인 등기부등본

[2] 법인 등기부등본 변경 등기

제2장 법인 정관이란 무엇이며, 정관 변경은 언제하는가?

[1] 법인 정관

[2] 정관 변경

1 개념

2 정관변경 절차

3 정관 변경

제3장 주주총회 또는 이사회는 어떤 경우에 개최하여야 하는가?

[1] 이사, 대표이사, 감사

1 이사, 대표이사, 사외이사 선임 등

2 감사 선임 등

[2] 주주총회

1 정기주주총회 및 임시주주총회

2 주주총회 보통결의사항

3 주주총회 특별결의사항

4 주주총회 소집·결의절차 및 의사록 작성 사례

[3] 이사회

1 개요

2 이사회 구성 (상법 제383조)

3 이사회의 권한 및 결의사항

4 이사회 소집 및 결의절차

[4] 주주총회 및 이사회의사록 공증 및 등기부 변경

[5] 자본금 총액 10억원 미만 주식회사의 상법 적용

1 이사의 인원, 감사

2 이사회 결의사항을 주주총회의 결의로 하는 경우

3 이사회 결의가 있는 때 → 주주총회 소집이 있는 때

4 상법의 규정이 적용되지 않는 사항

5 대표이사, 이사가 이사회의 기능을 담당하는 사항

제4장 외부감사제도 및 감사인 선임

[1] 외부감사제도 및 외부감사대상법인

1 외부감사제도

2 외부감사 대상법인

3 2018년 및 2019년 회계연도 외부감사대상법

4 감사인을 선임하지 않은 경우 제재 조치

5 감사의견

[2] 비상장법인 감사인 선임 및 보고

1 감사 또는 감사인선임위원회 승인

2 사업연도 개시 후 4개월 이내 외부감사인 선임

3 정기총회 보고

4 금융감독원 보고

제2부 자본관리·이익배당, 주식이동·주식평가

제1장 주주명부, 주권 관리 및 주식 종류

[1] 주주명부 및 주권

[2] 주식 종류

제2장 자본금 증자 또는 감자시 업무 및 세무상 유의할 사항

[1] 자본금 증자

1 유상 증자

2 무상증자

[2] 자본금 증자시 유의하여야 할 사항

1 불균등증자시 증여세 과세

2 자본금 증자와 관련한 세무실무

- 주식변동상황명세서 제출

- 과점주주가 되는 경우 취득세 신고 및 납부

- 무상증자시 배당소득세 원천징수

3 자본금 증자 회계처리

[3] 가수금의 출자전환

1 개요

2 가수금 출자전환 등기절차

3 가수금 출자전환의 세무상 문제

[4] 자본금 감자

1 유상 감자 및 무상 감자

2 자본금 감자 등기

3 감자에 따른 의제배당

4 자본금 감자 회계처리

제3장 법인의 이익 배당 및 배당과 관련한 세무실무

[1] 법인의 주주에 대한 이익배당

1 이익배당

2 중간배당

3 이익잉여금 처분

4 이익잉여금처분계산서

5 배당금 지급 회계처리 사례

[2] 배당과 관련한 세무실무

1 배당소득세 원천징수

2 배당소득 분리과세 및 종합과세

제4장 비상장법인의 자기주식 취득과 관련한 세무 문제

[1] 자기 주식 취득 목적 및 취득 유형

1 개요

2 자기주식 취득 목적

3 자기주식 취득 유형 및 절차

[2] 비상장법인의 자기주식 거래와 조세 문제

1 개요

2 자기주식 취득의 세무상 문제

3 주식을 당해 법인에 매도하는 경우 세무신고 등

[3] 자기주식 관련 회계처리

1 매매목적인 경우

2 소각목적인 경우

3 자기주식과 관련한 일반기업회계기준

제5장 주식 양도양수와 관련한 유의사항 및 세무신고 등

[1] 주식양도양수(비상장법인)

1 주식양도양수 계약서 작성

2 증권거래세 신고 및 납부

3 양도소득세 신고 및 납부

- 양도소득세 과세대상 대주주 범위 확대

4 주식등변동상황명세서 제출

[2] 주식 이동시 반드시 검토할 사항

1 과점주주의 국세 제2차 납세의무

2 과점주주의 취득세 납세의무 등

3 주식의 저가양도에 대한 세무리스크

[3] 지방세기본법과 상증법의 특수관계자 비교

1 개요

2 지방세법상 과점주주 개념 및 특수관계자

3 간주 취득세 과세표준

4 간주 취득세와 관련한 사례

5 상증법의 특정주주 및 임직원간 특수관계자 여부

제6장 비상장주식 평가 및 평가방법

[1] 비상장주식 평가

1 개요

2 상증법에 의한 비상장법인 주식 평가

3 1주당 순손익가치 계산

4 1주당 순자산가치

[2] 상증법에 의한 자산 및 부채 종류별 평가

[3] 주식 평가와 관련하여 기타 유의할 사항

1 주식 평가액의 할증

중소기업의 경우 2020.12.31. 까지 할증평가 유예

할증 평가를 하지 않아도 되는 경우

2 부동산 과다 보유법인의 평가액

3 각 사업연도 소득금액이 변동된 경우

4 사업개시일부터 3년 미만인 경우

5 추정 이익의 계상

제7장 주식 또는 자산의 저가양도에 대한 세무적 문제

[1] 부당행위계산부인

1 개요

2 부당행위계산부인 사례

[2] 특수관계자인 개인에게 저가 양도

[3] 개인이 특수관계자인 법인에게 저가 양도

[4] 특수관계자 외의 거래와 부당행위계산부인

제3부 임원 급여·상여금·퇴직금 ·가지급금 세무문제

제1장 가지급금 및 사적비용의 세무상 문제

[1] 가지급금

1 개요

2 가지급금의 범위

- 업무무관 가지급금에서 제외하는 금액

3 가지급금 인정이자 계산

- 당좌대출이자율에서 가중평균이자율로 변경

- 차입금이 적은 경우 가중평균차입이자율 적용 여부

- 차입금을 연도 중 전액 상환한 경우 가중평균차입이자율 적용

4 가지급금인정이자 세무조정 및 소득처분

[2] 지급이자 손금불산입

1 개요

2 채권자 불분명 사채이자

3 지급받은 자가 불분명한 채권?증권이자

4 건설자금이자

5 업무무관 자산 등에 대한 지급이자 손금불산입

[3] 임원 사적비용의 세무문제

1 법인카드를 임원 개인용도로 사용한 경우

2 임원 및 임원자녀 대학·대학원 학비 지원금

제2장 법인의 임원 급여 및 상여금의 세무상 문제

[1] 임원 급여

1 상법 규정

2 법인세법 규정

3 세무상 문제

4 임원 급여를 적법하게 지급하는 방법

5 임원 급여 인상시 유의할 사항

[2] 임원상여금

1 상법 규정

2 법인세법 규정

3 세무상 문제

4 임원 상여금을 적법하게 지급하는 방법

- 정관 규정

- 주주총회 결의

- 상여금 지급기준

제3장 임원 퇴직금과 관련한 세무상 문제

[1] 법인의 임원

1 세법 규정

2 상법 규정

3 근로기준법 해석 기준

[2] 임원퇴직금 무엇이 문제인가?

1 개요

2 임원 퇴직금한도액

3 임원 퇴직금의 정관 위임 및 주주총회 결의

4 퇴직금 배수 또는 누진율 적용 및 추가 보수 지급

5 확정급여형퇴직연금(DB)의 손금산입

6 임원 확정기여형퇴직연금

[3] 임원 및 근로자 퇴직금 중간정산

1 개요

2 임원 퇴직금 중간정산

3 근로자 퇴직금 중간정산

제4장 법인의 임직원 인적보험료 불입액에 대한 세무상 문제

[1] 보험 가입전 알아두어야 할 사항

1 보험 용어

2 보험의 종류

[2] 보험료 세무회계

1 개요

2 회사가 부담한 보험료의 세무회계 처리

3 보험금 수입에 대한 세무회계

제4부 법인의 부동산 세무

제1장 법인의 부동산 취득 및 양도 세무

[1] 부동산 취득 관련 제비용 및 회계처리

1 부동산 취득과 관련한 세금 및 제비용

2 부동산 취득과 회계처리

[2] 법인의 대도시 취득세 중과세

1 개요

2 과밀억제권역에서 본점 신축 또는 증축 취득세 중과세

3 대도시내 부동산 취득 및 중과세

4 공장의 취득세 중과세

5 취득세가 중과세되는 경우 신고 및 납부

[3] 재신세 및 주민세 재산분

1 재산세

2 주민세 재산분

[4] 종합부동산세 과세대상 및 신고·납부

1 종합부동산세 개요

2 종합부동산세 납세의무자 및 과세대상

3 종합부동산세 과세표준 및 세율

4 종합부동산세 고지 및 납부

5 종합부동산세 합산대상에서 제외되는 주택

제2장 법인의 부동산 양도와 세무

[1] 법인의 부동산 양도와 법인세

1 개요

2 법인세 과세표준

3 법인세 산출세액 계산

[2] 추가 과세 대상 주택 및 비사업용토지

1 주택 추가 과세 및 기숙사, 사택

2 비사업용토지

3 토지와 건물 일괄 공급시 과세표준 안분계산

▣ 제2권 ▣ 세금폭탄 사례 & 가산세 실무, 절세전략 & 사례별 세무 리스크

제1부 세금 폭탄 사례

제1장 과세자료 해명요구 및 납세현실, 세무리스크

[1] 과세자료 해명요구

1 개요

2 과세자료 해명요구는 어떻게 발생하나?

- 과세자료 수집에 의한 수익 누락 등 확인

3 과세자료 해명요구 사례

4 과세자료 해명 요구에 대한 조치

5 과세자료 해명 요구를 받은 경우 수정신고

[2] 납세현실 및 세무리스크

1 납세 현실

- 사업자의 매출 누락을 방지하기 위한 조치

- 거짓으로 비용 처리하는 것을 방지하기 위한 조치

- 소득은 증가하지 않았는데도 세금은 왜 증가하는가?

2 세무리스크

- 세법에 대한 지식 부족

- 업무 착오

- 법리 해석에 관한 내용

3 세무리스크와 세금절세

제2장 유형별 세무리스크 체크 포인트

[1] 법인세

1 수익 누락

- 매출을 신고 누락한 내용에 대하여 법인세 등 추징

- 부산물 등의 매출 누락에 대하여 법인세 및 부가가치세 추징

- 거래처에 자금을 무상으로 빌려준 것으로 처리하여 이자수익 누락

- 자체 식당을 운영하면서 직원에게 받은 식대 수익 누락분 법인세 추징

- 기술개발 관련 국고보조금의 익금산입 누락분 법인세 추가 납부

- 고용노동부의 고용촉진 및 유지 관련 지원금 누락분 법인세 추가 납부

- 판매장려금 등의 수익 누락분 법인세 추가 납부

- 공사진행기준에 의한 수익 누락에 대하여 법인세 추가 납부

2 비용

- 제조원가·공사원가·매출원가를 과다 계상한 경우 법인세 추징

- 실제 근무하지 않은 직원 급여를 손금불산입하고 법인세를 추징함

- 적법한 절차없이 지급한 임원상여금을 손금불산입하고, 법인세 추징

- 적법한 절차없이 지급한 임원퇴직금을 손금불산입하고 법인세 추징

- 출자회사에 파견한 직원의 급여를 손금불산입한 사례

- 복리후생비로 계상한 금액을 급여·상여금, 기부금으로 처분한 사례

- 판매 부대비용, 회의비 등을 접대비로 처분한 사례

- 보험료로 계상한 금액을 손금불산입하고, 귀속자 상여로 처분한 사례

- 수선비로 계상한 금액을 손금불산입한 사례

- 대손상각비로 처리한 금액을 손금불산입한 사례

- 지급이자로 계상한 금액을 손금불산입한 사례

- 부동산임대법인의 차량 유지 비용을 손금불산입한 사례

3 부당하게 조세 감면을 받은 금액에 대한 세액추징

- 부당하게 R&D세액공제를 받은 법인에 대하여 법인세 추징

- 제조업에 해당하지 않음에도 제조업 중소기업특별세액감면을 받은 경우

- 중소기업이 아님에도 중소기업특별세액을 감면받은 경우 법인세 추징

[2] 부가가치세

1 매출 누락 및 세금계산서 관련

- 영세율 적용대상이 아님에도 영세율 세금계산서를 발급한 경우

- 프랜차이즈 본사로부터 수집한 POS 자료로 매출누락 확인하여 과세

- 승용차 처분시 세금계산서를 발급하지 않은 경우 미발급 가산세부과

- 과세자료 수집에 의한 매출 누락분 부가가치세 및 법인세 추징

2 매입 세금계산서 및 매입세액

- 중간지급조건부 거래시기 이후 발급받은 세금계산서 매입세액 불공제

- 완성도지급 조건부 거래시기 이후 발급받은 세금계산서 매입세액 불공제

- 대가지급없이 세금계산서를 선수취한 경우 세금계산서 매입세액 불공제

- 가공 및 위장 매입세금계산서에 의한 매입세액을 추징함

- 종업원 선물 매입세액공제의 간주공급 신고 누락에 대하여 부가가치세 추징

- 사업과 무관한 매입세액에 대하여 부가가치세 추징

- 과세 및 면세 겸업사업자가 공통매입세액 안분계산을 하지 않은 경우

- 사업용 오피스텔을 주거용으로 임대한 경우 공제받은 매입세액 추징

- 간이, 면세사업자로부터 수취한 신용카드매출전표 매입세액 부가가치세 추징

- 접대목적 골프회원권 매입세액공제에 대하여 부가가치세를 추징함

- 유흥업소 신용카드결제금액에 대하여 공제받은 매입세액을 추징함

- 토지 조성을 위한 매입세액을 공제받은 내용에 대하여 부가가치세를 추징함 ?

- 매입세액 공제받은 승용차 렌트비용에 대하여 부가가치세를 추징함

- 신용카드매출전표로 매입세액공제받은 항공요금의 부가가치세 추징

- 폐업일 이후 발급받은 매입세금계산서의 매입세액에 대하여 부가가치세 추징

- 의제매입세액, 폐자원재활용 매입세액을 부당하게 공제받은 경우

- 포괄양도양수에 해당함에도 세금계산서를 발급한 경우 매입세액불공제

- 과세사업자의 면세 계산서 미제출에 대한 가산세 추징

제2부 가산세 실무

제1장 국세기본법의 가산세

[1] 무신고가산세

1 일반무신고가산세 및 부정무신고가산세

2 기한 후 신고 및 가산세 감면

[사례] 부가가치세 기한 후 신고시 적용되는 가산세

[2] 과소신고가산세

1 일반과소신고가산세

2 부정과소신고가산세

3 수정신고 과소신고가산세 감면

[3] 납부, 환급불성실가산세

1 납부 및 환급불성실가산세

2 원천징수대상 국세의 납부불성실가산세 등

[4] 원천징수 관련 무신고에 대한 가산세

1 무신고가산세 및 신고불성실가산세

2 납부불성실가산세

3 원천세분 지방소득세 가산세

4 지급명세서 미제출에 대한 가산세

5 연말정산 과다공제에 대한 가산세 적용

제2장 수정신고 및 경정청구, 수정신고 관련 가산세

[1] 국세기본법에 의한 수정신고와 가산세 감면

1 법정신고기한이 지난 후 2년 이내에 수정신고하는 경우

2 제출 등의 기한 경과 후 1개월 내 제출시 가산세 감면

3 가산세 감면을 받을 수 없는 경우

4 수정신고와 조세특례제한법에 의한 감면세액 추가

[2] 수정신고 가산세 적용 및 경정청구

1 수정신고 사유 및 수정신고 기한

2 부가가치세 가산세 적용 사례

- 매입세액 과다 신고시 가산세

- 매출세금계산서 누락 등 매출세액 과소 신고시 가산세

2 수정신고서 작성방법

3 경정청구

4 가산세 한도

제3장 부가가치세법에 의한 의무불이행에 대한 가산세

[1] 사업자등록의무 및 미등록가산세

1 사업자등록의무

2 미등록가산세

[2] (전자)세금계산서 발급 의무 및 가산세

1 세금계산서 및 전자세금계산서 발급 의무등

2 세금계산서 공급시기 및 발급일자

3 세금계산서 및 전자세금계산서 관련 가산세 사례

4 전자세금계산서 수정발급과 가산세 적용

- 계약 해제 또는 반품 관련 수정세금계산서 발급

- 계약의 해제시 수정 전자세금계산서 발급

- 필요적 기재사항을 잘못 기입한 경우

- 공급가액 및 세액 수정과 세금계산서 발급

- 공급받는자를 잘못 기재하여 세금계산서를 발행한 경우

- 착오로 전자세금계산서를 이중으로 발급한 경우

- 재화 또는 용역의 공급없이 세금계산서를 잘못 발행한 경우

- 사업자를 주민등록기재분으로 세금계산서 발급한 경우

- 폐업자에게 세금계산서를 발급한 경우

- 세금계산서를 발행하여야 하나 면세 계산서를 발행한 경우

5 세금계산서합계표 미제출 가산세

6 부가가치세 매입자 납부 특례와 관련한 가산세

[3] 업종별 명세서 등 미제출에 대한 가산세

1 현금매출명세서 제출의무 및 미제출에 대한 가산세

2 부동산임대공급가액명세서 제출의무 및 미제출가산세

3 영세율 적용사업자의 서류 제출 의무 및 가산세

[4] 부가가치세 관련 가산세 실무 사례

1 부가가치세 예정분 매출세금계산서 누락시 가산세

2 매입세금계산서 세액 과다 신고시 가산세

제4장 법인세법에 의한 의무불이행에 대한 가산세

[1] 주식등변동상황명세서 미제출 가산세

1 주주등변동상황명세서 제출의무

2 주주등변동상황명세서 미제출가산세

[2] 주식 양도양수와 관련한 세무실무

1 주식양도양수 계약서 작성

2 증권거래세 신고 및 납부

3 양도소득세 신고 및 납부

4 주식등변동상황명세서 제출

5 주식 이동시 반드시 검토할 사항

[3] 지급명세서 등 제출의무 및 미제출 가산세

[4] 기타 법인세법의 의무 및 가산세

1 주주등의 명세서 제출의무 및 미제출가산세

2 계산서 발급 및 계산서합계표 제출의무 및 가산세

3 면세 법인의 전자계산서 발급 및 전송 의무

4 장부의 기록·보관 불성실 가산세

5 증명서류 수취 불성실 가산세

6 신용카드 및 현금영수증 발급 불성실 가산세

7 성실신고확인서 제출 불성실 가산세

제5장 소득세법에 의한 의무 불이행에 대한 가산세 등

[1] 지급명세서 관련 가산세

[2] 계산서, 세금계산서합계표 관련 가산세

[3] 현금영수증 관련 가산세

[4] 기타 소득세법 의무불이행에 대한 가산세

1 정규영수증 미수취에 대한 가산세

2 면세사업자 사업장현황 신고 의무 및 무신고 가산세

3 사업용계좌 신고 및 사용 의무 및 미사용 가산세

4 공동사업장 등록 신고 의무 및 불이행에 대한 가산세

5 신용카드 발행 거부 등에 대한 가산세

6 성실신고확인서 미제출 가산세

7 무기장 가산세

8 주택 임대사업자의 사업자 등록 및 미등록 가산세

제6장 지방세·지방소득세 및 가산세

[1] 지방세 및 지방소득세 개요

1 국세와 지방세

2 지방소득세 수정신고 및 납부

[2] 지방세기본법에 의한 가산세

1 지방세 무신고 가산세

2 지방세 과소신고 가산세

3 납부불성실 가산세

4 특별징수납부 등 불성실가산세

5 가산세의 감면 등

[3] 국세 가산세에 대한 지방세

1 종합소득·퇴직소득에 대한 지방소득세 가산세

2 내국법인의 소득에 대한 지방소득세 가산세

[4] 지방세 신고·납부의무 및 지방세 가산세

1 취득세 신고·납부 및 가산세

- 부동산 취득의 세율 요약표

- 차량 취득의 세율

2 주민세 종업원분 신고·납부 및 가산세

- 종업원 추가 고용에 대한 주민세 종업원분 김면

3 주민세 재산분 신고·납부 및 가산세

- 지방세 신고납부기한

4 지방세 추징 사례

- 취득세를 감면 받았으나 사용목적에 사용하지 않는 경우 취득세 추징

- 취득세 과세표준의 과소 신고에 대한 취득세 추징

- 주식변동으로 인한 법인의 과점주주 취득세를 신고·납부하지 않음

- 사용승인 받지 않는 건축물에 대한 취득세 추징

- 월 급여총액이 135백원을 초과함에도 주민세 종업원분 무신고

- 지방소득세 감면 이후 감면이 배제된 경우 추가 납부를 이행하지 않는 경우

제7장 매출을 신고누락하면 말 그대로 세금폭탄을 맞는다

[1] 매출을 누락한 경우 세무상 문제점

[2] 법인의 전년도 이전 매출누락 수정신고

1 개요

2 부가가치세 추가 납부세액 및 가산세

3 법인세 추가 납부세액 및 가산세

- 과소신고가산세 대상금액 및 세무조정 사항

- 연도별 법인세(12월말 법인), 종합소득세, 부가가치세 신고?납부기한

- 매출누락 또는 가짜로 비용 처리한 금액에 대한 소득처분

- 매출누락액을 회수하고, 법인세를 수정신고하는 경우 회계처리

- 법인세 수정신고 등에 의하여 상여 처분한 금액의 소득 신고

- 원천징수 신고 및 납부

- 종합소득세 수정신고

4 일반과소신고가산세 또는 부정과소신고가산세 적용

5 수정신고시 중소기업에 대한 특별세액감면 등

제8장 실제 발생하지 않은 경비를 비용처리하면 세금폭탄을 맞는다.

[1] 가공경비를 계상한 경우 세무상 문제점

1 개요

2 국세청은 어떤 방법으로 가공경비를 추적하는가?

[2] 가공 매입 법인세 및 부가가치세 수정신고

1 개요

2 가공매입에 대한 부가가치세 추가 납부세액 및 가산세

3 가공매입에 대한 법인세 추가 납부세액 및 가산세

- 법인세 및 가산세 계산

- 원천징수 신고 및 납부

- 법인세분 지방소득세 및 가산세

- 연도별 법인세율 및 소득세 기본세율

[3] 법인의 허위 인건비 계상에 대한 수정신고

1 개요

2 법인세 추가 납부세액 및 가산세

- 법인세 및 가산세

- 과소신고가산세 및 납부불성실가산세

- 손금불산입 및 소득처분

- 산출세액 증가에 따른 중소기업에 대한 특별세액감면 추가 감면 등

- 지급명세서 관련 가산세

- 인정상여 처분금액에 대한 근로소득세 수정신고 및 납부

[4] 이중 매입 수정신고

1 개요

- 이중 매입 수정신고시 신고불성실가산세 감면과 법인세 추가 감면

- 이중으로 계상한 매입의 손금불산입 및 소득처분 (상여 또는 유보)

2 매입세금계산서 이중 신고에 대한 과세자료 해명요구 수정신고

- 부가가치세 추가 납부세액 및 가산세

- 법인세 추가 납부세액 및 가산세

- 과소신고금액에 대한 세무조정 및 소득처분

- 이중 매입 유보 처분에 대한 회계처리 사례

3 매입세금계산서를 이중 계상하였으나 재고자산으로 남아 있는 경우

4 가공자산 및 가공부채에 대한 세무조정 및 소득처분

- 가공자산 및 가공부채에 대한 세무조정 및 소득처분

- 자산 및 부채의 과다계상에 대한 회계처리 사례

제3부 세금 절세 전략

제1장 세금 절세 및 탈세에 대한 조치

[1] 세금 절세

1 개요

2 탈세

3 절세란 무엇을 의미하는가?

[2] 세금 절세와 관련한 핵심 기본 사항

1 부가가치세

2 법인세

- 법인세법상 익금불산입되는 내용 확인

- 결손금 소급공제제도 활용

- 최저한세 적용으로 공제받지 못한 세액의 이월공제

3 근로소득세

4 원천세

- 금융소득 세금절세

- 기타소득 또는 사업소득(인적용역 등) 원천징수

- 원천세 소액부징수

5 개인사업자의 종합소득세 절세

- 소득공제(인적공제 및 기타소득공제)

- 소기업ㆍ소상공인 공제부금에 대한 소득공제

- 연금계좌세액공제

- 성실사업자 의료비 및 교육비 세액공제

- 기장세액공제

- 표준세액공제, 전자신고세액공제

- 조세특례제한법에 의한 세액공제 및 세액감면

- 신규사업자 세금절세

제2장 근로·배당·퇴직소득의 세금 비교 및 절세 효과

[1] 소득의 종류 및 절세 방안

1 소득의 종류

2 과세방법의 차이 및 세금절세 방안

[2] 소득의 지급 방법과 절세 효과

1 개요

2 근로소득, 배당소득, 퇴직소득의 세율

3 소득 유형별 총 부담할 세금 비교

- 근로소득과 배당소득 비교

- 근로소득과 퇴직소득 비교

제3장 연구인력개발 세액공제 및 기업부설연구소, 전담부서 설치

[1] 연구인력개발비 세액공제

1 연구 및 인력개발비 세액공제

2 연구개발 관련 기본통칙, 집행기준, 예규, 판례 등

3 정부보조금으로 지출한 인력개발비 세무

[2] 기업부설연구소 설립 및 전담부서 설치

1 기업부설연구소, 전담부서 설립신고제도 개념

2 설립 목적 및 혜택

3 인정 요건 및 법적 근거

4 기업부설연구소의 신고 절차

제4장 세금절세를 위한 공제·감면시 유의하여야 할 사항

[1] 법인세 세액 계산 및 중소기업 조세 지원

1 사업연도 소득 및 과세표준 계산

2 법인세 산출세액 계산

3 중소기업에 대한 조세지원 및 세법의 중소기업

[2] 세액감면

1 창업중소기업 등에 대한 법인세 감면

- 벤처기업 감면

- 감면대상 업종 및 감면율

2 중소기업에 대한 특별세액 감면

- 감면대상업종 및 감면율

- 업종 구분

3 기타 감면

[3] 세액공제

1 고용을 증대시킨 기업에 대한 세액공제(2018년 이후)

2 중소기업 고용증가 인원에 대한 사회보험료 세액공제

3 기타 세액공제

- 상생결제 지급금액에 대한 세액공제

- 비정규직의 정규직 근로자로의 전환에 따른 세액공제

- 기술이전 및 기술취득 등에 대한 세액감면

- 투자 관련 세액공제

- 근로소득을 증대시킨 기업에 대한 세액공제

- 경력단절 여성 재고용 중소기업에 대한 세액공제

4 외국납부세액공제 및 재해손실세액공제

[4] 공제, 감면의 중복적용 배제 등 유의사항

1 감면시 유의사항 개요

- 공제감면 대상 업종을 특정하고 있음

- 공제감면의 중복적용 배제

- 최저한세 적용 및 최저한세 적용 배제

- 최저한세적용으로 인하여 공제받지 못한 세액의 이월공제

- 세액의 공제·감면에 대한 농어촌특별세 납부

- 세액감면신청서 또는 세액공제신청서 제출

- 감면세액계산시 감면대상이 아닌 소득 제외

- 감면소득과 과세소득 구분경리

2 세액감면의 중복적용배제

3 세액감면 및 세액공제의 중복적용배제

4 투자한 자산에 대한 중복적용 배제

5 공제감면세액의 공제순위

[5] 최저한세 및 세액공제액의 이월공제

1 최저한세

2 세액공제액의 이월공제

[6] 세액감면에 대한 농어촌특별세 납부

1 농어촌특별세

2 농어촌특별세 과세표준 및 세율

3 농어촌특별세 납부절차 등

제4부 사례별 세무리스크

제1장 대손상각 및 대손세액공제 회생계획인가 매출채권 정리

[1] 대손상각

1 대손상각 요건

2 거래처가 폐업한 경우 대손상각

- 거래처의 재산이 없음을 입증할 수 있는 경우

- 거래처의 무재산임을 입증할 수 없는 경우

- 거래처가 폐업한 경우 대손상각 요약표

3 소멸시효 완성에 의한 대손상각

- 소멸시효기산일

- 소멸시효가 완성되어도 대손상각비로 처리할 수 없는 경우

4 소멸시효 완성일 이전 대손상각

5 부도어음 대손상각

6 장기 미회수채권 정리

7 대여금 대손상각

[2] 회생계획인가에 따른 매출채권 정리

1 개요

2 장기채권으로 조정하여 변제받기로 한 경우

3 회생계획인가를 받은 법인에 대한 채권의 출자전환

[3] 수출과 관련한 매출채권의 대손처리

1 개요

2 회수면제 해외매출채권 및 입증방법

[4] 대손세액공제

1 대손세액공제 요건

2 대손세액공제 요약

- 대손세액공제 시기

- 부도어음의 대손세액공제

- 폐업한 거래처의 매출채권에 대한 대손세액공제

- 채권의 일부를 포기한 경우 대손세액공제

- 소멸시효 완성에 의한 매출채권의 대손세액공제

- 대손세액공제 신청시기 및 경정청구에 의한 대손세액공제

[5] 대손상각 및 대손세액공제 회계처리 사례

1 대손충당금 설정

2 어음 부도 및 대손상각, 대손세액공제 회계처리

제2장 퇴직급여충당부채 설정 퇴직연금 세무회계 실무

[1] 퇴직급여충당부채 설정

1 퇴직급여충당부채

2 퇴직금의 손금산입

3 퇴직급여충당부채 설정 및 한도액(세법)

[2] 퇴직연금 세무실무 및 회계처리

1 퇴직연금제도

- 근로자 수에 따른 퇴직연금 의무가입 연도

- 퇴직금과 퇴직연금 비교

- 확정급여형퇴직연금과 확정기여형퇴직연금 비교

2 확정기여형 퇴직연금

- 확정기여형 퇴직연금 회계처리

- 확정기여형 퇴직연금의 손금산입

- 퇴직연금외 퇴직금 추가 지급시 퇴직소득세 원천징수

3 확정급여형 퇴직연금제도

- 기존의 퇴직금제도에서 퇴직연금제도로 변경시 회계처리

- 확정급여형퇴직연금의 세무 및 회계처리

제3장 사례별 세무리스크 관리

[1] 수익적 지출, 자본적 지출

1 수익적 지출

2 자본적 지출

- 자본적 지출시 감가상각자산의 내용연수 적용 방법

- 자본적 지출에 대한 취득세 신고 및 납부

[2] 국고보조금 세무회계

1 개요

2 자산의 취득과 관련하여 받은 국고보조금 처리

3 수익과 관련하여 받은 국고보조금 처리

4 국고보조금의 세무상 익금산입 및 손금산입

5 국고보조금 세무회계

- 기업회계기준에 의한 국고보조금 회계처리

- 포인트 방식으로 결제되는 국고보조금의 회계처리

[3] 리스 관련 세무회계

1 금융리스

- 금융리스 회계처리

- 판매 후 리스

2 운용리스

- 운용리스자산의 부가가치세 매입세액

- 운용리스 회계처리

- 이용자리스(부가세 환급리스)

- 운용리스와 관련한 한국채택 국제회계기준 개정 내용

[4] 업무용 승용차 과세합리화

1 개요

2 적용대상 차량과 업무전용자동차보험 및 관련비용

- 업무전용자동차 보험 가입과 비용 인정

- 차량 관련 비용 인정범위 및 운행기록 작성 비치

3 감가상각비 한도액 및 한도초과액 사후관리

4 업무용 차량을 매각하는 경우 비용인정 범위

- 승용차 처분손실 한도액 및 이월

- 업무용승용차 관련 비용의 법인과 개인사업자의 비교

댓글목록0